DIOT: Consecuencias de No Presentarla en Tiempo y Forma

La Declaración Informativa de Operaciones con Terceros (DIOT) es un reporte obligatorio que las empresas en México deben presentar mensualmente al Servicio de Administración Tributaria (SAT). En caso de no presentarla o no hacerlo a tiempo, los contribuyentes pueden enfrentar consecuencias monetarias.

En este artículo, exploramos qué es la DIOT, cuál es su sustento legal y la importancia de cumplir con esta declaración para evitar problemas fiscales.

¿Qué Es la DIOT?

La DIOT es una declaración informativa que tiene como objetivo proporcionar al SAT un reporte detallado de todas las operaciones comerciales que una empresa ha realizado con terceros, específicamente en lo relacionado al Impuesto al Valor Agregado (IVA).

Por medio de la DIOT, las autoridades fiscales tienen la capacidad de verificar y fiscalizar las operaciones comerciales, con especial énfasis en los contribuyentes y en la recaudación del IVA.

La DIOT se presenta de manera mensual y debe incluir información sobre todas las operaciones gravadas con IVA, como compras, ventas y servicios realizados con proveedores y clientes.

Es obligatoria para personas morales (empresas) y ciertos contribuyentes individuales que manejan operaciones comerciales de gran volumen.

Sustento Legal de la DIOT

La obligación de presentar la DIOT se encuentra enmarcada en el Artículo 32, Fracción VIII de la Ley del Impuesto al Valor Agregado (LIVA), que establece que los contribuyentes deben proporcionar información relativa a sus operaciones con terceros.

Esto se refiere a cualquier persona física o moral con la que el contribuyente haya tenido una relación comercial durante el periodo que se informa.

Además de la Ley del IVA, la presentación de la DIOT también está respaldada por el Código Fiscal de la Federación (CFF), el cual establece en el Artículo 81, Fracción XXVI y en el Artículo 82, Fracción XXVI las sanciones y multas para aquellos que incumplen con sus obligaciones fiscales, incluyendo la presentación tardía o incorrecta de declaraciones informativas como la DIOT.

¿Quiénes Están Obligados a Presentar la DIOT?

La LIVA no estipula de manera clara quienes deben presentar la DIOT, sin embargo, se entiende que todo contribuyente que realice operaciones gravables, debe cumplir con esta obligación.

La ambigüedad de redacción del Artículo 32, Fracción VIII puede generar confusión a las personas que realizan operaciones comerciales que gravan IVA.

Afortunadamente, la Resolución Miscelánea Fiscal aclara que las personas que están relevadas de presentar la DIOT son las siguientes:

- Régimen de Incorporación Fiscal. RMF 4.5.1

- Régimen de actividades empresariales de las personas físicas, sin exceder de $4,000,000 de ingresos. RMF 2.8.1.17

- Régimen de enajenación de bienes de las personas físicas, sin exceder de $4,000,000 de ingresos. RMF 2.8.1.17

- Régimen de arrendamiento de las personas físicas, sin exceder de $4,000,000 de ingresos. RMF 2.8.1.17

- Régimen simplificado de confianza (físicas o morales) RMF 3.13.19.

Consecuencias de No Presentar la DIOT a Tiempo

No cumplir con la presentación de la DIOT en el plazo establecido tiene consecuencias severas tanto para empresas como para personas físicas. Las principales repercusiones incluyen:

Multas Económicas

Según el artículo 82, Fracción XXVI, la multa para los que no cumplan con esta obligación será de $14,800.00 a $29,750.00. También establece que si hay reincidencia la multa se aplicará al 100% por cada nuevo incumplimiento.

Registro en la Opinión de Cumplimiento

El SAT monitorea qué contribuyentes han cumplido con la presentación de las DIOT en tiempo y forma. Cuando detecta incumplimiento o cumplimiento con errores, la autoridad en automático genera un registro de la Opinión de Cumplimiento de la persona que cae en esta inconsistencia.

Es más, hay ocasiones en que el SAT registra que no se cumple en tiempo y forma con la presentación de la DIOT en la Opinión de Cumplimiento de contribuyentes relevados de presentarla.

Esta última situación no genera una multa, pero sí requiere que se genere un escrito por parte de la empresa o persona agraviada en la que solicite a la autoridad que elimine ese registro en la Opinión de Cumplimiento.

Auditorías y Revisiones Fiscales

El incumplimiento con la presentación de la DIOT puede resultar en la activación de una auditoría o revisión fiscal por parte del SAT. Las empresas que no cumplen con sus obligaciones informativas son más propensas a ser auditadas, lo que puede derivar en multas adicionales, ajustes fiscales e incluso en la imposición de sanciones penales en casos extremos de evasión fiscal.

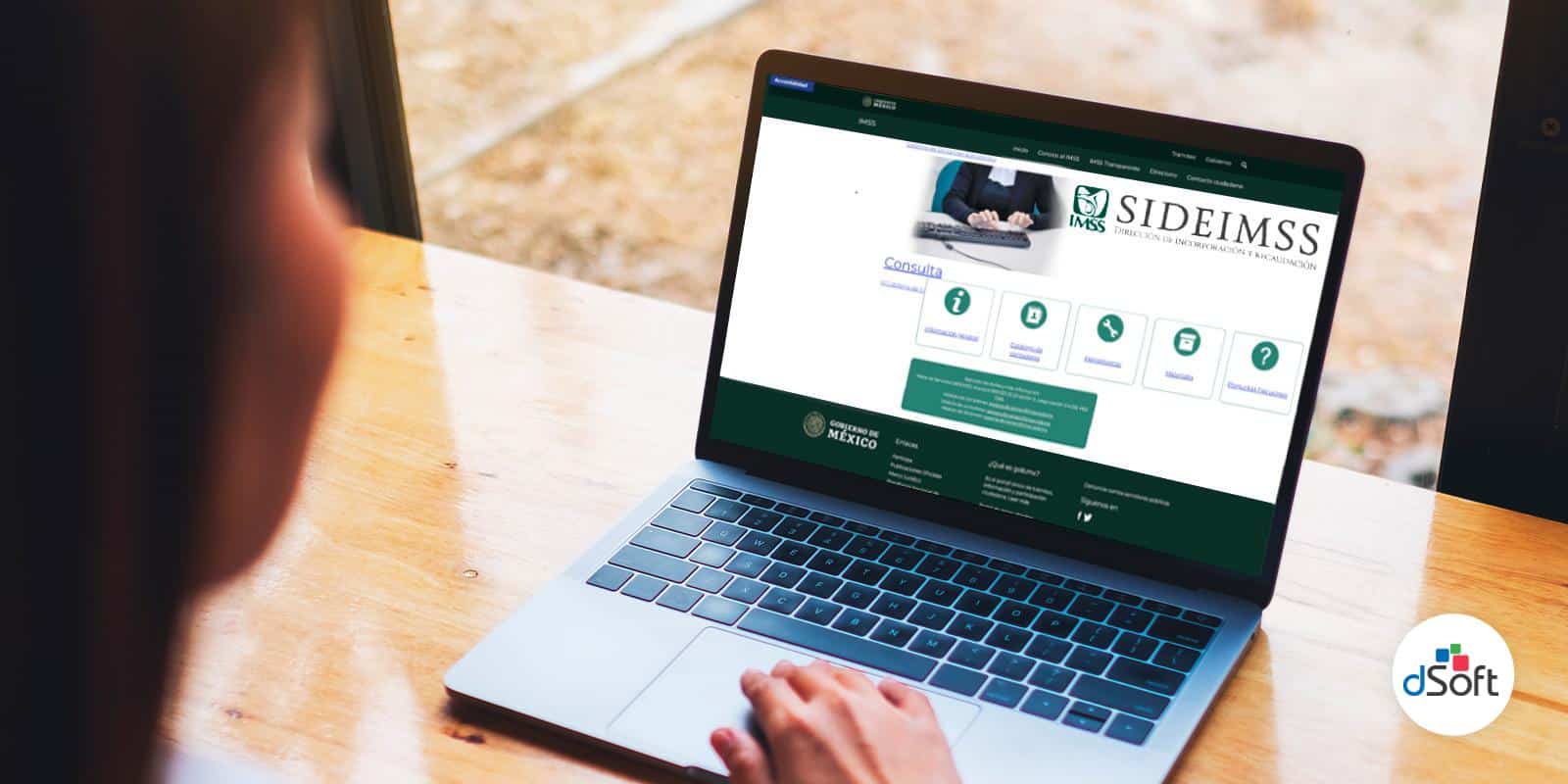

¿Cómo Presentar la DIOT Correctamente?

La DIOT debe presentarse mensualmente a través del portal del SAT. Es importante asegurarse de que toda la información esté completa y correcta para evitar sanciones. A continuación, se detallan los pasos básicos para presentar la DIOT correctamente:

- Acceder al portal del SAT en la sección correspondiente para la presentación de la DIOT.

- Ir a “Contenidos Relacionados”, seleccionar “Descarga la DIOT” y abrir el archivo DIOT_2019.exe.

- Instalar la aplicación siguiendo las instrucciones y seleccionar “Ejecutar”.

- Ingresar la información de tu declaración en el software.

- Guardar tu declaración, que se generará con la extensión .dec.

- Iniciar sesión en el portal del SAT, seleccionar los archivos .dec y súbelos.

- Hacer clic en “Enviar” para obtener tu acuse de recepción, que debes guardar o imprimir.

Recomendaciones para Evitar Multas por la DIOT

- Organiza tu información fiscal: Lleva un control riguroso de las facturas emitidas y recibidas, así como de las operaciones con terceros.

- Cumple con los plazos: Recuerda que la DIOT debe presentarse mensualmente, por lo que es esencial que marques las fechas límite en tu calendario.

- Consulta a un contador: Si tienes dudas o si tu empresa maneja un gran volumen de operaciones, es recomendable que te asesores con un contador que te ayude a mantener tus obligaciones fiscales al día.

- Contar con software especializado: Contar con un sistema que nos ayude a monitorear que cumplimos con la DIOT nos ayudará a llevar un registro preciso que nos ayudará a reducir el riesgo de incumplimiento.

Conclusión

No presentar la DIOT a tiempo puede acarrear consecuencias severas, desde multas económicas hasta la suspensión de devoluciones de IVA y la posibilidad de enfrentar auditorías fiscales.

Para evitar estos problemas, es crucial cumplir con esta obligación fiscal en los plazos establecidos y asegurarse de que la información proporcionada sea correcta y completa.

El cumplimiento de la DIOT no solo te ayudará a evitar sanciones, sino que también contribuirá a mantener una buena relación con las autoridades fiscales y a garantizar la estabilidad financiera de tu empresa.

En dSoft nos especializamos en generar soluciones integrales que ayuden a los contribuyentes a cumplir con sus obligaciones fiscales en tiempo y forma, incluyendo la presentación de la DIOT.

Es por esto que este mes lanzamos eRobot SAT, un sistema residente en memoria para el monitoreo automático de obligaciones fiscales del contribuyente, así como el monitoreo de avisos y comunicados a buzón tributario SAT, con envío de notificaciones push a dispositivos móviles y por correo electrónico.

Entre los beneficios de eRobot SAT encontramos:

- Monitoreo del envió de la DIOT.

- Autenticación en el portal del SAT mediante la CIEC.

- Revisiones automáticas para la Presentación de la DIOT (mes vencido), basándose en el último día del mes actual 3 días hábiles antes y 3 posteriores.

- Descarga automática del Acuse de Presentación de la DIOT, desde el portal de SAT.

- Envío de notificaciones PUSH a dispositivos móviles y correo electrónico de nuevos archivos encontrados.

- Audi Trail para la validación de las actividades programadas.

- Descarga de la “Opinión de cumplimiento” de los contribuyentes cuando esta es publica, de forma diaria, semanal o mensual, sin intervención del usuario.

Contáctanos para que uno de nuestros expertos te brinde una asesoría sin costo sobre este sistema, o bien, descarga la versión gratuita de eRobot SAT para que vea de primera mano todos los beneficios que tiene para tu empresa.

Sistema para el monitoreo automático del buzón tributario, el envió de las declaraciones mensuales, DIOT y contabilidad electrónica, con envío de notificaciones Push a dispositivo móvil y correo electrónico.